今は買い?売り?

FXを始めたばかりでは、その判断が難しいですよね。そんなアナタは手法に答えを求める事でしょう。

今回は初心者に人気の高い手法をご紹介。

しかし、手法を覚える=勝てるとは限りません!

大切なのは最も本質的なことなのに、初心者や負け続けるトレーダーは気付いていません。その手法が何故使えるのかを踏まえてお話しします。

FX手法ランキングに必ずあがる手法とその弱点

初心者が最初にたどり着くであろう「初心者向け手法ランキング!」「簡単に勝てる手法をまとめてみた!」なんてメディアで必ずピックアップされる手法たち。

書かれている内容を正直に使っても勝てません。

どんな手法でも苦手な相場、機能しやすい条件が存在します。ここでは、定番格の手法をまとめ、使いこなすためのヒントをお伝えします。

本質的に理解を深めて、手法マニアから真っ当なトレーダーへとステップアップしましょう。

移動平均線を使ったグランビルの法則

インジゲーター「移動平均線」を使ったトレード手法が「グランビルの法則」です。

移動平均線は設定した期間内の平均値を用いり、考案者であるグランビル氏の使っていた200日移動平均線が定番ですが、その期間設定はトレーダーによって異なります。

なぜなら、元々は株価を対象に考えられた法則であり、現代相場に200日期間は適応しないと個々の考え方があるからです。

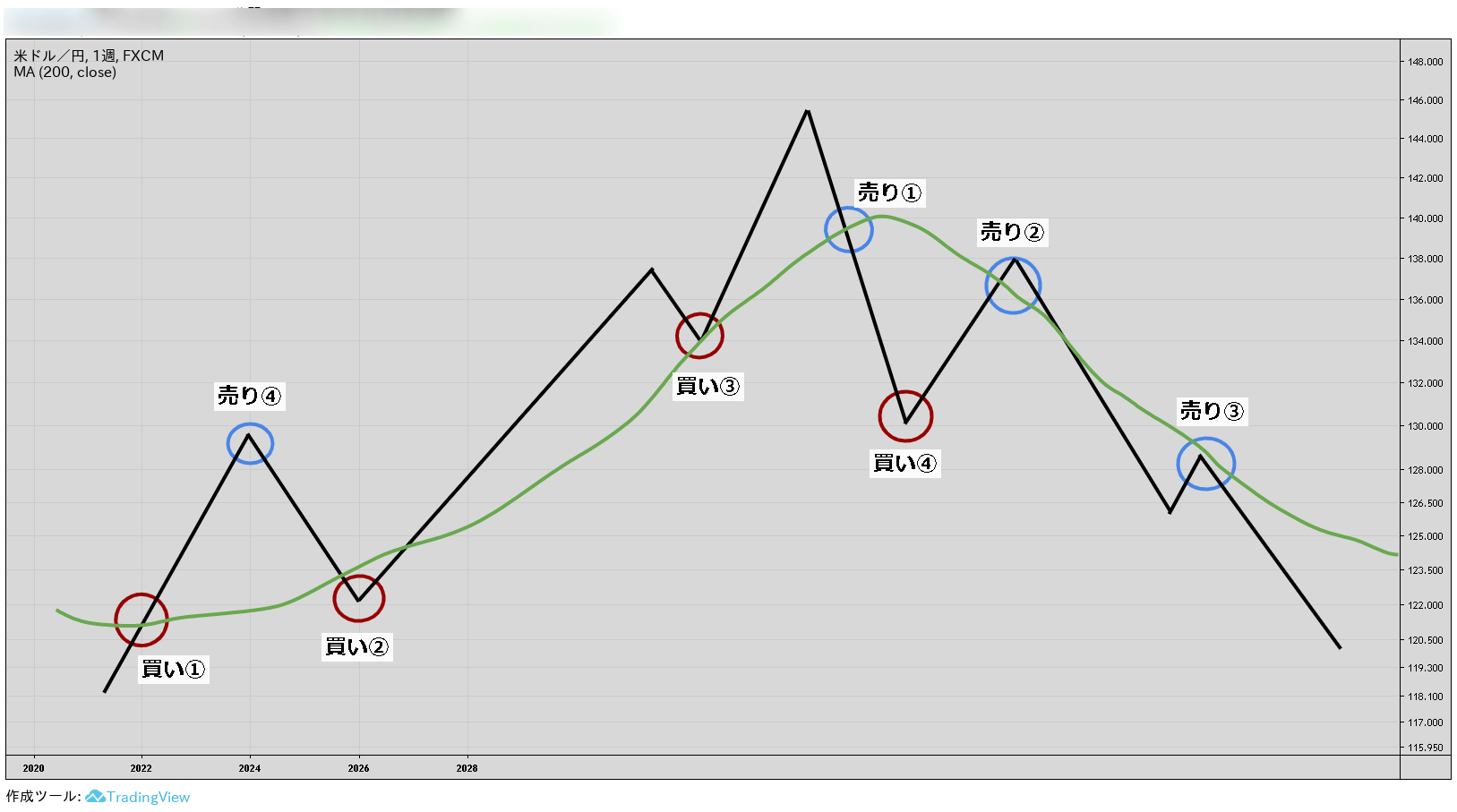

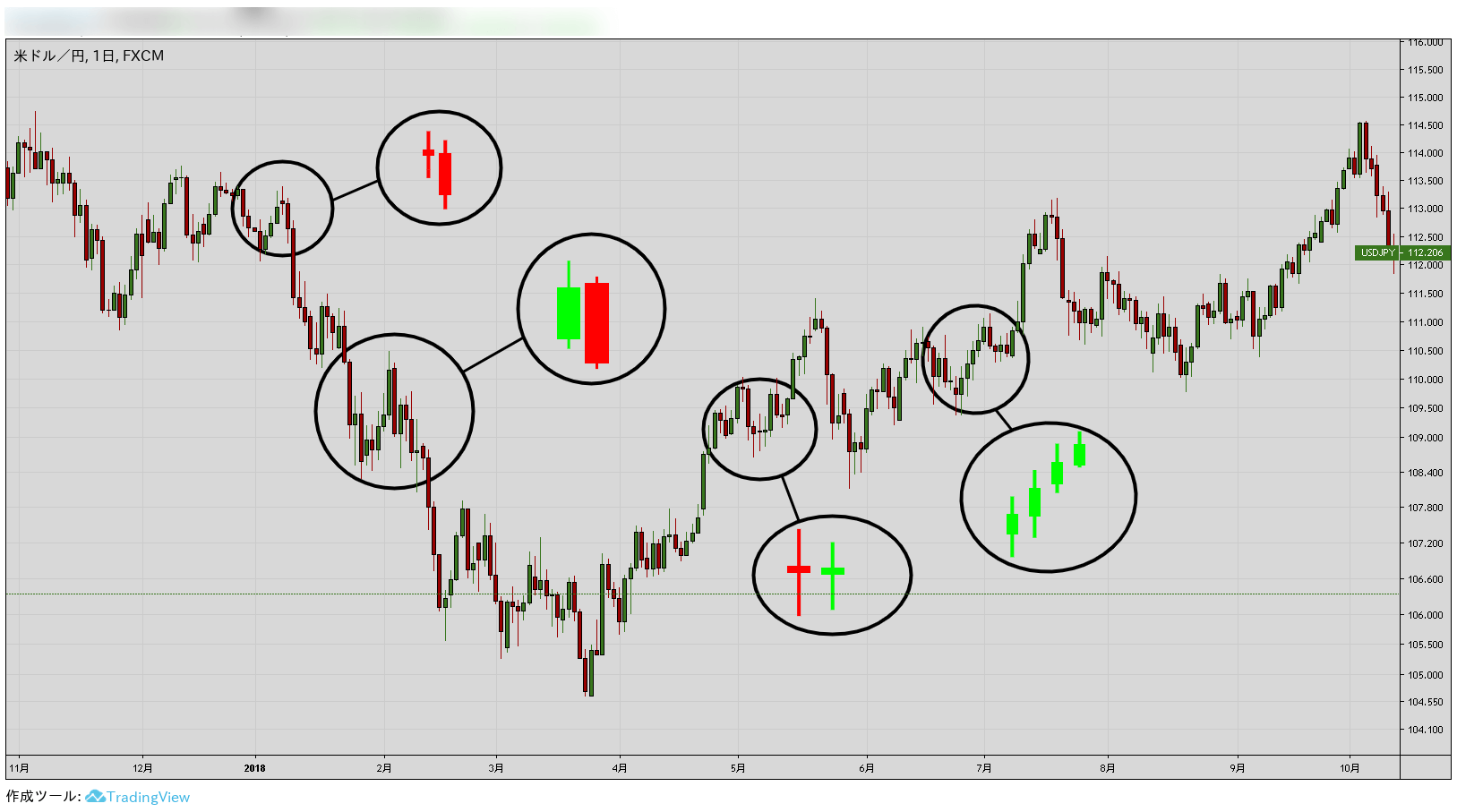

上の図と照らし合わせてみてください。

グランビルの法則では、以下の通りに移動平均線を軸として、現在のレートからシグナルとするものです。

グランビルの法則における【買いシグナル】

- 買い①(逆張り、上昇トレンドの初動)・・・レートが移動平均線より下で推移し、右下がりあるいは横ばいの移動平均線を上へ抜けた

- 買い②(トレンドフォロー、押し目買い)・・・移動平均線が引き続き右上がりなのに対して、レートが下回った

- 買い③(トレンドフォロー、買い増し)・・・移動平均線より上でレートが推移、持合い相場に突入した後、移動平均線に触れ価格が再び上昇へ転じた

- 買い④(ショートカバー、逆張り)・・・移動平均線が右下がり、かつ移動平均線より下へ大きく乖離した

グランビルの法則おける【売りシグナル】

- 売り①(下降トレンドの初動)・・・レートが移動平均線より上で推移し、右肩上がりあるいは横ばいの移動平均線を下へ抜けた

- 売り②(トレンドフォロー、戻り売り)・・・移動平均が引き続き右下がりなのに対して、レートが上回った

- 売り③(トレンドフォロー、売り増し)・・・移動平均線より下でレートが推移、持合い相場に突入した後、移動平均線に触れ価格が再び下降へ転じた

- 売り④(決済売り、逆張り)・・・移動平均線が右上がり、かつ移動平均線より上へ大きく乖離した

セオリーとしては非常にシンプル。ご覧の通り200日期間の移動平均線つまり、長期的なトレンドを軸に売買する手法です。あくまで考え方としてですが、少し説明を加えてみましょう。

レートが移動平均線の方向(上向きか下向き)に対して、逆の方向で力強く抜けた場合

→長期のトレンドを否定、少なくとも短期的な転換を示唆

レートが移動平均線と同じ方向(上向きか下向き)に対して動き、レートが逆行するも移動平均線にサポートorレジスタンスされた場合

→長期のトレンドに対しての調整局面から、再びトレンド方向へ順行を示唆

レートが移動平均線より大きく乖離した

→長期の値動きサイクルと異なる大きな値動きをした。底値が不透明なため、再び引き戻すことを示唆

グランビルの法則は、単に移動平均線に対してレートがどう動いたからポジションを決めるのではありません。

大切なのは「相場環境」、今の相場は買いが有利か、売りが有利か、もしくはフラットでレンジ相場なのか?そのバランスを平均値としてシンプルに理解できるのがグランビルの法則です。

この手法で負けやすいのは、その前提条件を吟味せず、単なる線とレートの動きで売買しているからですよ。

また、どんな手法でも必ず「弱点」が存在します。売買ルールを明確に決定し、単純化しているため、機能しにくい相場環境といった弊害が生じます。

グランビルの法則における最大の弱点。それは「売買ポイントが不明確」であること。

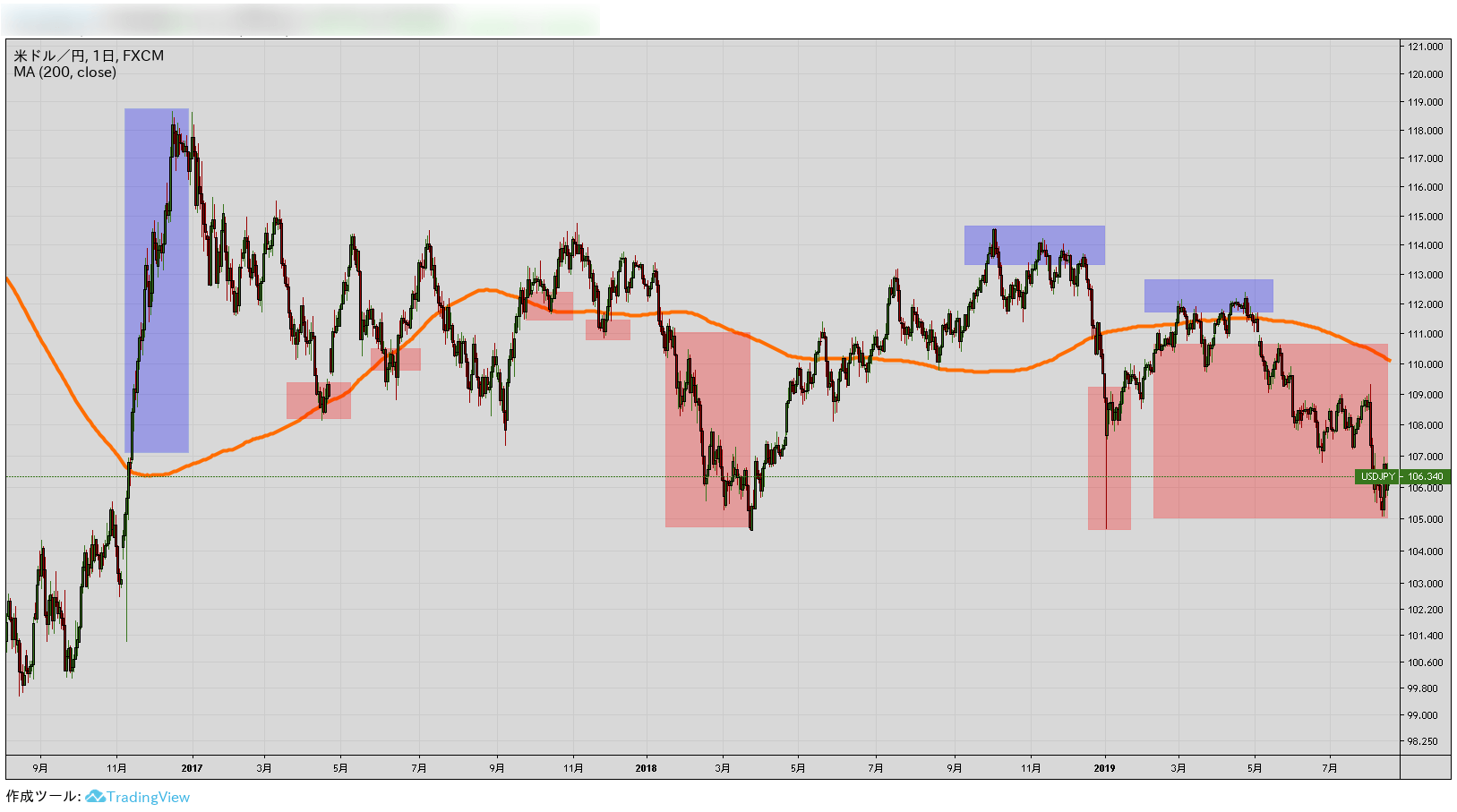

上の画像は、グランビルの法則における買いシグナルを赤ボックス、売りシグナルを青ボックスで描写しました。

ご覧通り、ほぼ完ぺきに天井、短期的な反発ポイントを見つけなければ機能する可能性が低くなります。

ドル円の日足のチャートで例を挙げましたが、対局は月足レベルの持合い相場なのでトレンドが不透明であるほど機能しないでしょう。

あくまで私の経験上、力強いトレンド相場ではサイクルとして移動平均線が意識されやすく、グランビルの法則は機能しやすいと考えています。

コツですが、機能している時間軸や銘柄を探し、その時間軸でトレードを完結させるなど自身で分析してみましょう。

- グランビルの法則は、期間内のトレンド方向を見易くした手法

- 前提の相場環境を分析して精度を上げる

- レンジ相場では機能しにくい

RSIを使ったダイバージェンス

いわゆるオシレーター系のRelative Strength Index(RSI)は、買い手と売り手の強弱を分析する参考になるテクニカルツールです。

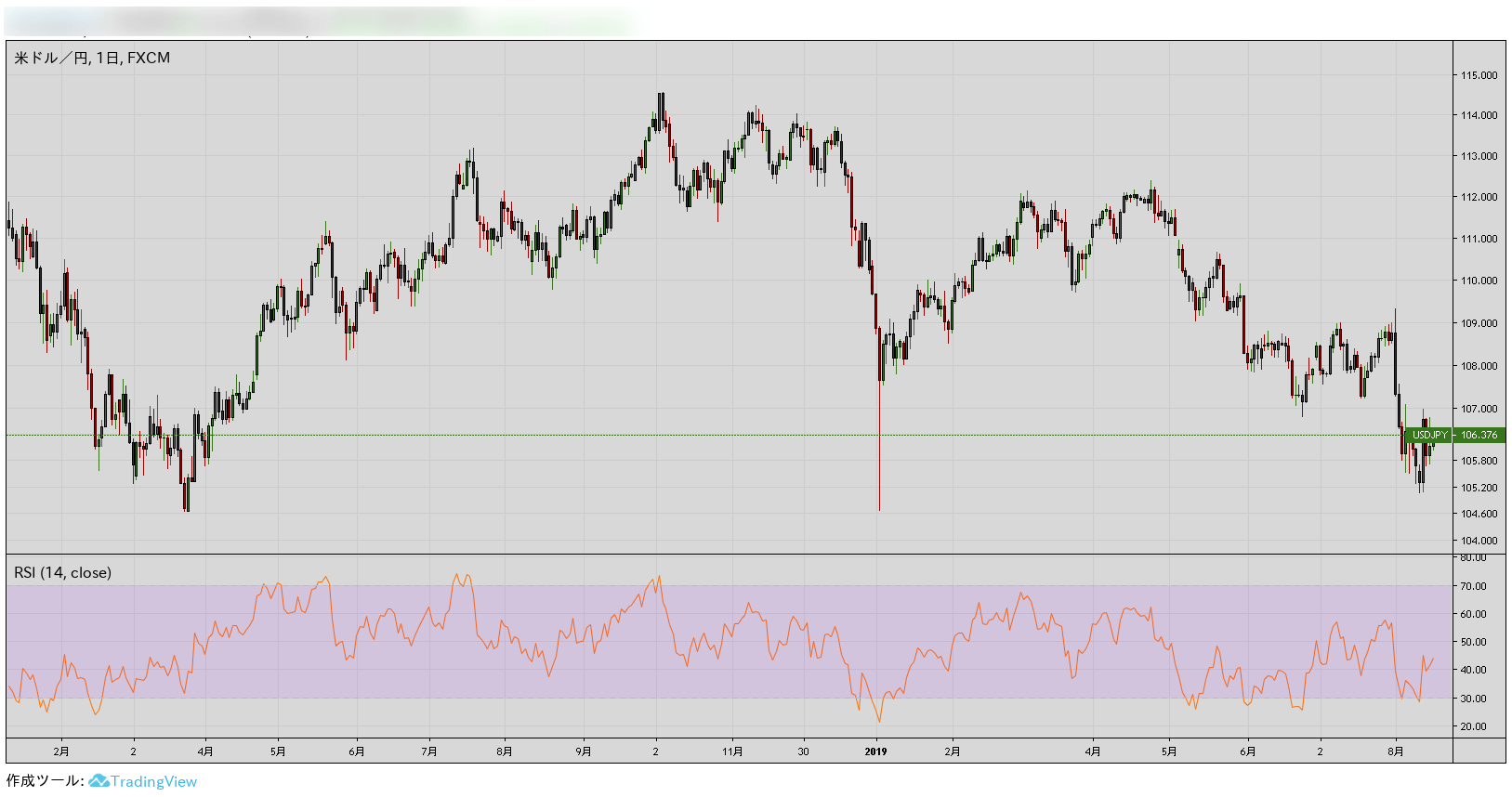

上のチャートに14期間のRSIを表示しています。

期間内のロウソク足の終値から、その銘柄が買われている、売られているを判断し、数値かしているのです。RSIでは、50%をフラットな強弱関係、50%以上が上昇トレンド、50%以下だと下降トレンドを意味します。

70%を超えてくるとRSIでは買われ過ぎ、30%以下においては売られ過ぎ局面となります。

グランビルの法則でもお話した、偏った相場ではレートを戻す作用が働きますから、上のチャートでもRSIが中間領域まで戻そうとする動きがわかりますね?

RSIを使ったダイバージェンス

- 強気のダイバージェンス・・・高安を更新する下降トレンド中、レートは安値を更新したがRSI上では更新しない。

- 弱気のダイバージェンス・・・高安を更新する上昇トレンド中、レートは高値を更新したがRSI上では更新しない。

RSIを使ったヒドゥンダイバージェンス

- 強気のヒドゥンダイバージェンス・・・高安を更新する上昇トレンド中、レートは安値を切り上げRSI上では切り下げている。

- 弱気のヒドゥンダイバージェンス・・・高安を更新する下降トレンド中、レートは高値を切り下げたがRSI上では切り上げている。

ダイバージェンスは、転換点を狙ったシグナルで上昇トレンド転換なら安値に、下降トレンド転換であれば高値に注目します。

ヒドゥンダイバージェンスでは、いわゆる押し目や戻り高値を狙うとトレンドフォローのシグナルを意味します。

少々ややこしいですが、上昇トレンドによる利益を狙うなら安値、下降トレンドを狙うなら高値と考えると覚えやすいです。

また、この手法における最大のメリットは、天井あるいは底値で上手く機能すれば長期の初動、ヒドゥンダイバージェンスなら短期の初動でエントリーできるので利幅が大きくなることです。

異常なボラティリティ相場では乱れやすく、エントリー(注文)とプロフィット(決済)が混乱する。

これがRSIを使ったダイバージェンス手法の大きな欠陥と言えるでしょう。

私の経験上、力強いトレンドの初動が発生した後や突発的なファンダメンタルズ(経済情報)により、大暴落あるいは大暴騰すると機能しません。

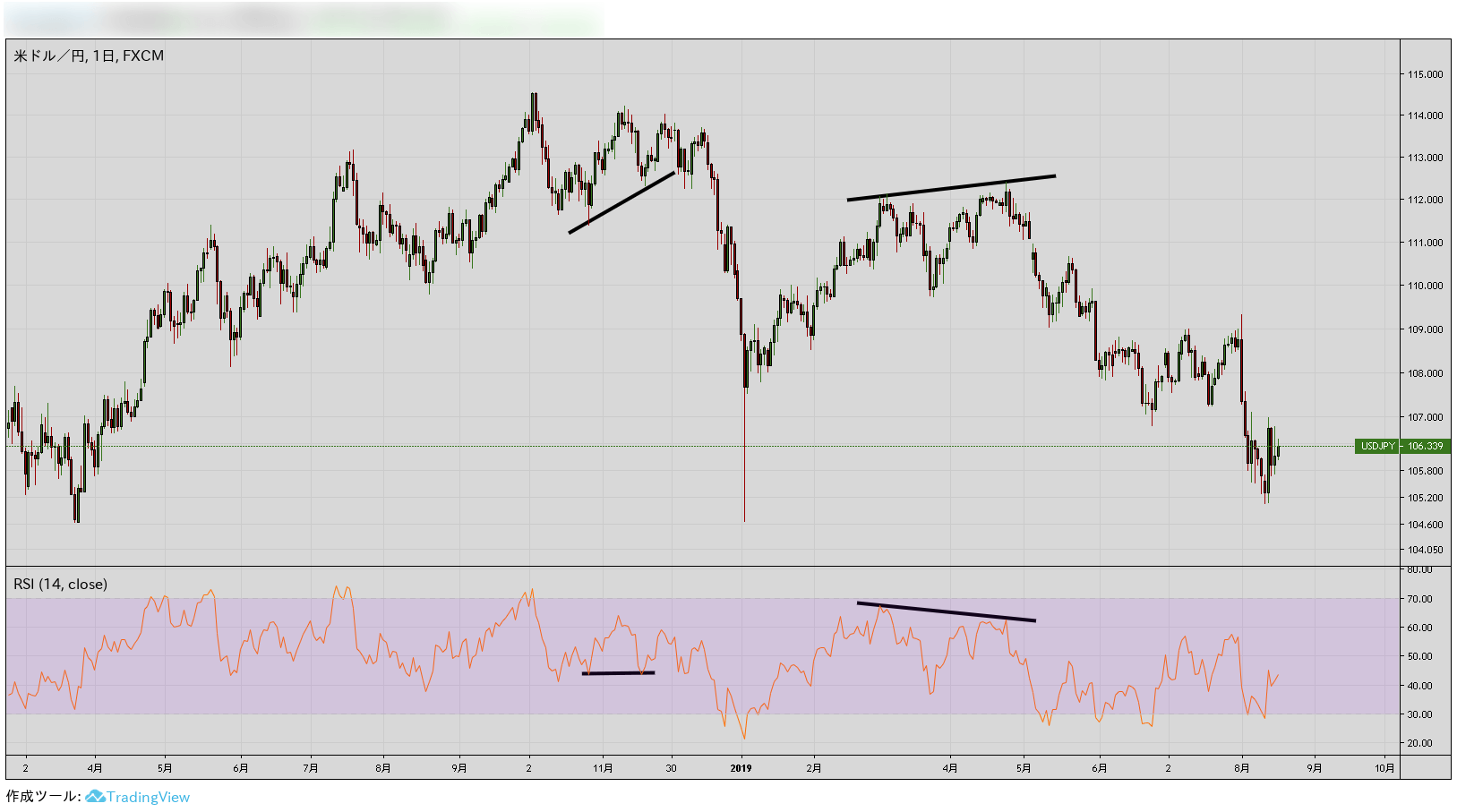

上記のチャートはドル円での2019年アップルショックによる暴落以降の値動きです。それぞれシグナルとなる部分にラインを描写しました。

概略としては暴落後の買い注文で長い髭がつき、シグナル通りにエントリーしても利益が獲得しにくい状況。

つまり、発生中のトレンドが軸となる考え方のシグナルですから、押し目なのか転換点なのか?それとも戻り高値なのか?RSIのみでは判断できないのです。この現象にはRSIの算出方法が関係しています。

【X期間の平均値上がり幅】+【X期間の平均値下がり幅】÷【X期間の平均値上がり幅】×100

多くのテクニカルツールも当てはまりますが、期間内の「平均値」で算出されるため突発的な値動きの変化に対して脆弱性があります。

例えば14日期間のRSIであれば、一日で大きすぎるボラティリティが発生すれば数値は乱れますし、15日目以降では最初に1日目が計算から外れるのでサイクルが急変動します。

ですから、規則性もなく市場全体が買い目線か売り目線か迷う心理だと、シグナルも不規則になってしまうのです。

ちなみに多くの教材やメディアでエントリーではなく、決済のシグナルとして利用しようと進めるのはこれが論理的には原因になります。とは言え、せっかく初動が掴みやすい手法なのにエントリーに使えないのは存在意義がありません。この特性を理解した上で、明確にシグナルとして機能する相場環境を探すのがコツと言えるでしょう。

ローソク足のみを使うプライスアクション

プライスアクションは文字通り、ローソク足によるパターンから次に起こる値動きを推測するものです。私自身、トレードする際は最も重視する要素として活用しています。

- スラスト(thrust)・・・同じ時間軸における、ローソク足の終値が直前の高値より上で形成される(スラストアップ)、ローソク足の終値が直前の高値より下で形成(スラストダウン)。それぞれ上昇トレンド、下降トレンドの圧力を表し、トレンド継続の判断材料となる。

- インサイド(inside)・・・前のローソク足に収まる形でローソク足が形成されている状態。レンジあるいは持合い相場への突入を判断する材料となる。逆に前のローソク足を埋める形で形成されるとアウトサイドという。どちらも持合いやレンジ形成の可能性を帯びる。

上記以外にも様々なプライスアクションが存在しますが、長文となるため今回は割愛させていただきます。

似たような相場のパターンに酒田五法がありますが、こちらは陰線か陽線かというよりは価格そのものの推移に注目し、シンプル化したイメージ。

当然ながらパターンを成立とする条件の難易度が低いため24時間絶えずレートが動く為替相場では、特に海外で好まれる傾向が見受けられます。

プライスアクションは、前述した他の手法やシグナルと併用して分析材料となることが多い。つまり、全てのチャートやテクニカルツールはローソク足をベースに見た目を変えたもの。

方法を問わず、全てのトレーダーはローソク足を視覚的に見るので機能しやすいと考えられます。

大衆心理が相場の動きを作り、大衆が見るローソク足にフォーカスしたプライスアクションですが、難点があります。

それは、結果として機能していても分析する能力がなければ有効活用できないという点です。「当たり前でしょ」と感じるかもしれませんが、他のシグナルや手法であれば、前提としてエントリーの条件があり、勝ち負けは別として使う分には初心者でも簡単。

しかし、プライスアクションは見ている時間軸やその他の要素で見え方が180°かわり、置かれている相場環境次第ではシグナルではなく、チャンス相場入りするタイミングを待つフェーズを意味するパターンになったりと極めて初心者には理解できない部分が多いのです。

であるが故に使いこなすまで、相当な検証と学習が必要になるのです。前述した通り、私自身も意識してみるプライスアクションですが、膨大な検証と研究を今現在も費やしています。今ここで、語るには難しい内容です。

単純でシンプルな手法が好まれる理由

わかりやすい手法ほど初心者、上級者問わず人気があります。

なぜか?それは「分からない物に対して恐怖心を抱くから」。

例えば、数字の概念がなければ何がいくつか、何がいつまで続くかが表現できなくなります。仮に、病気で医者へ行き何日で治ると言われるのと、そのうち治る病ですと言われるので違いますよね。

人は分からない事を無意識的に避け、自らの尺度で分析しようとします。

相場も同じで、素人がいざチャートを見た時に見る感想は、「ランダムに動く価格の動き」。

しかし、手法やシグナルしかり「相場を見るものさし」があると漠然でもイメージが湧くのです。単純でシンプルな手法が好まれる理由は、複雑な思考を放棄し、簡単に理解できるから。

これは当たり前の理由ですが、皆が触れたがらない真実です。

同じ手法でも億トレーダーになれない

FXを始めれば誰もが夢見る「億トレーダー」。

勝ち続けるトレーダーだから特殊なテクニカルツール、必勝のテクニックを持っているか?その答えはノーです。

今回紹介した手法やシグナルその全ては億トレーダーとて使う技。ではなぜ、収益や勝ち数に差が生じるのでしょうか?その問いには、前述したシンプル手法が好まれる理由に隠れています。

- 膨大な検証

- 他者が追わない深い分析

- 自己中心ではないメンタルコントロール

その違いは、大きく分けてこの3つを高レベルで行っているから。

もちろん、簡単な事ではありませんが、習慣的に全てをこなせる玄人にとっては行動はシンプルで、深く落とし込んだ知識があるからこそ手札が揃い「最適な対応」を行う事が出来るのです。

誰もが無意識に避けてきた、相場に起こる難題を解き明かし、常に疑問を投げかけます。

その1つの「何故」を理解した時、エントリーと利益を得る。

そして、再び新たな疑問を抱き答えを思考する繰り返しです。何年もトレードしていると退屈ではないか?と思われるかもしれませんが、100%の理解を得る事はあり得ません。

無限の疑問に挑み続ける力をFXにおける才能と言い換える事ができるかもしれません。

手法の本質を検証すべき

理論上は、億トレーダーの思考法や立ち回りを全てコピーすれば良いのですがそれは不可能。

また、全てのスキルを継承するなら膨大な時間と学習の密度が必要になります。なので、今回は参考になるような「検証の考え方」をお伝えします。

最初にお話しした【グランビルの法則】を例にどこにフォーカスするか?を見ていきましょう。(あくまで参考です)

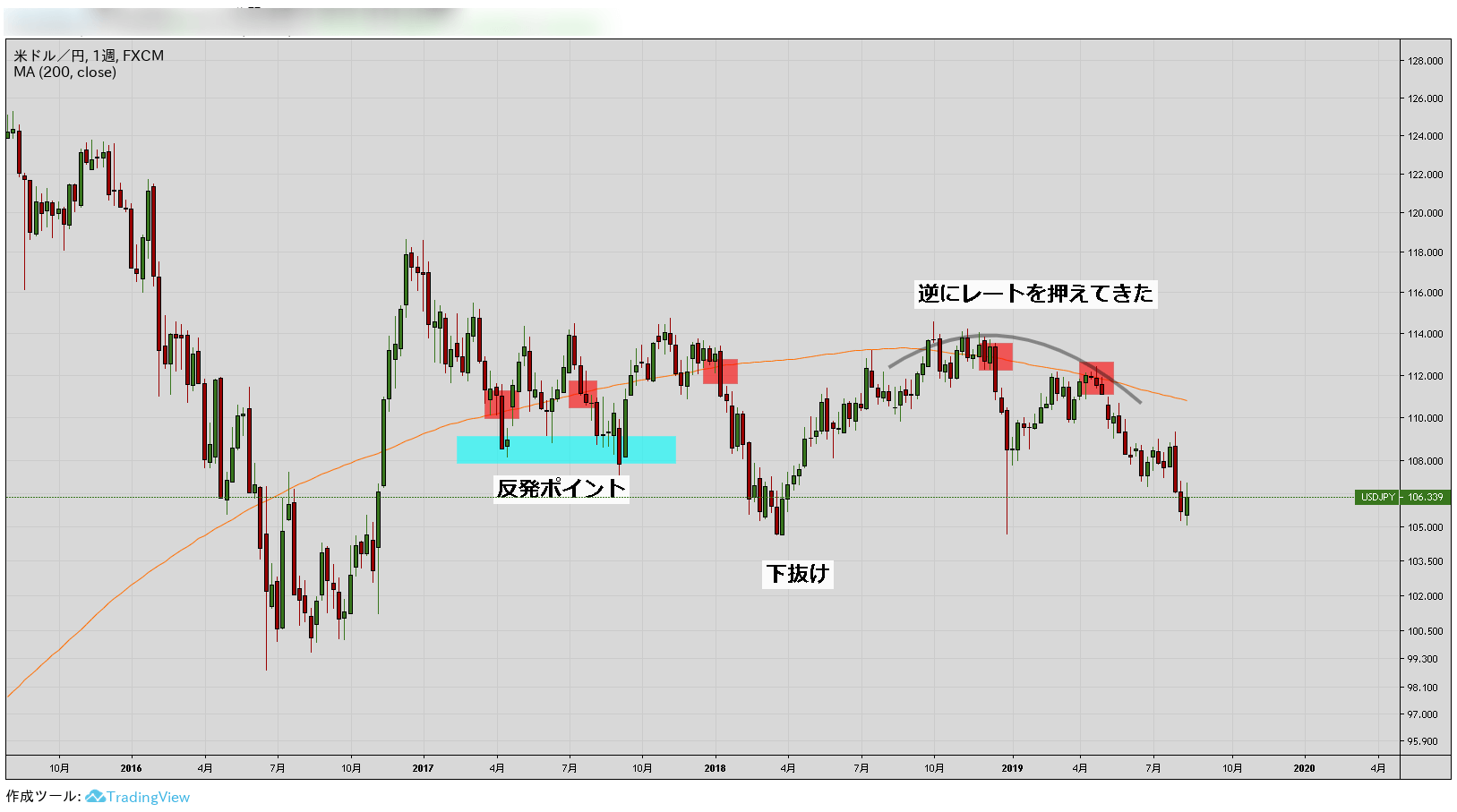

上のチャートには200期間の移動平均線を表示しています。下抜けによる「売り①」のシグナルに注目してみましょう。

素直にシグナル通りにショート(売り)をエントリーしても上手く利益を確保できる部分とそうでない部分がありますね。

- 反発ポイントが明確に存在している

- 一度抜けたが戻された

- その後は明確に移動平均線でレートが戻されている

こういった事実を発見することができますね。

あえて、上のチャートには描写していませんが、分析を行うと上の抵抗域(レジスタンス)と移動平均線が重なっている事。

そして、そこを試すごとに上昇の圧力が弱くなっている環境認識ができます。実際の検証では、何故そこで移動平均線と抵抗域が重なったか、何度も上へ戻る過程で売り優位の値動きになるプロセスまで見ていく。

具体的に相場の環境とひも付けし、手法を軸として理由を解く。

検証する内容は様々ですが、前提として軸となる考えを持つと答えに近付きます。

それが今回は手法(移動平均線を使った)です。

このように、機能するか否か見極める力を付ける意味で検証は大切な習慣となるので、せっかく学んだ手法も使えなければ意味がありませんから、このように、機能するか否か見極める力を付ける意味で検証は大切な習慣となります。

【まとめ】手法は「何故」が重要

最後まで、読んで頂きありがとうございます。

今回は、「FXは手法で戦う?○○を知らないと一生勝てない。」のテーマでお送りさせていただきました。

- シンプルで分かりやすい手法が好まれすい

- 多くの人が見るからこそ機能しやすい

- 何故それが成り立つか、仕組みと優位性を見極める

重要なポイントをまとめてみました。しっかり理解することができましたか?

数々のトレード手法、いわゆる「勝ち方」が溢れているのに負ける人の割合が多い。その理由は、本質的な仕組みや機能する相場を理解していないから。そこを理解していないから、手法を使いこなす事ができません。根本的に仕組みを深い所まで理解できていれば、手法そのものは必要ありません。もちろん、インジゲーターも。極地までたどり着いたトレーダーは、レートを追い続けるだけで、チャートが想像できる話もあるそうですよ。